Ab 1. Juli gelten in der Europäischen Union zwei wichtige Umsatzsteuer-Neuregelungen:

- Jedes Mitgliedsland richtet eine Anlaufstelle ein, bei dem Unternehmen ihre Umsatzsteuer-Einnahmen aus anderen Mitgliedsländern melden und abführen können. Die sogenannten „One-Stop-Shops“ ersparen es Exporteuren und EU-weit tätigen Dienstleistern, sich bei bis zu 26 verschiedenen Finanzbehörden anzumelden.

- Bis zu einer EU-weit vereinheitlichten Jahres-Umsatzgrenze von 10.000 Euro dürfen Unternehmen auf bestimmte grenzüberschreitende Umsätze den inländischen Steuersatz anwenden. Von der „einheitliche Lieferschwelle“ profitieren vor allem kleine und mittlere Unternehmen mit einem geringen Auslands-Umsatzvolumen.

So begrüßenswert die Neuregelungen grundsätzlich sind: Zunächst einmal bedeuten sie für viele Beteiligte Mehraufwand.

Vorweg: Steuergesetze sind generell kompliziert. Mit dem grenzüberschreitenden Umsatzsteuerrecht tun sich selbst Experten schwer. Fehlerhafte oder unterlassene Voranmeldungen und Steuererklärungen können zu hohen Nachzahlungen, unter Umständen sogar zu Strafzahlungen führen. Die folgenden Informationen dienen daher nur der Orientierung. Alle Einzelheiten und die konkrete Umsetzung klären Sie am besten mit Ihrem Steuerberater: Das Prinzip „Versuch & Irrtum“ ist jedenfalls keine gute Idee.

Die Ausgangslage: Mehrwertsteuer-Flickenteppich

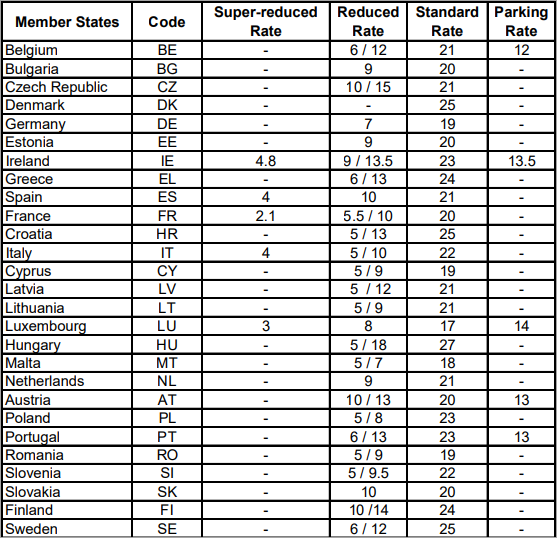

Von einer Angleichung der Steuersätze ist die Europäische Union bei der Mehrwertsteuer (= Umsatzsteuer, Value-Added-Tax, VAT) noch meilenweit entfernt:

- In Deutschland liegt der Regel-Steuersatz derzeit bei vergleichsweise moderaten 19 %. Ungarn verlangt dagegen 27 % – Luxemburg hingegen nur 17 % Umsatzsteuer.

- Der ermäßigte Steuersatz beträgt in Deutschland 7 %, in Ungarn dagegen 18 %. Frankreich erhebt auf manche Umsätze bloß 2,1 % Steuer.

Hier die aktuellen Umsatzsteuersätze im Überblick:

(Quelle: EU-Kommission)

Für die inländische Rechnungstellung spielt das Steuergefälle innerhalb der EU zwar keine große Rolle. Problematisch wird es hingegen bei grenzüberschreitenden Lieferungen und Dienstleistungen für Privatleute.

Basis: Das Bestimmungsland-Prinzip

Denn im EU-Umsatzsteuerrecht gilt grundsätzlich das Bestimmungsland-Prinzip. Demnach unterliegen die Lieferungen und Leistungen dem Umsatzsteuersatz des Bestimmungslandes: Die Umsatzsteuer wird in der Regel von den Endverbrauchern des Staates getragen, in den die Lieferung erfolgt oder in dem die Leistung erbracht wird.

- Für grenzüberschreitende Geschäfte zwischen Unternehmen (B2B) innerhalb der EU gelten daher schon lange Sondervorschriften: Sofern die Beteiligten eine Umsatzsteuer-Identifikationsnummer haben, sind B2B-Rechnungen umsatzsteuerfrei. Eine Anmeldung bei den Behörden anderer EU-Länder war und ist nicht erforderlich.

- Auch für grenzüberschreitende Privatkunden-Geschäfte (B2C) in der EU gab es bereits in der Vergangenheit Vereinfachungen:

- So durften Unternehmen unterhalb einer bestimmten Umsatzgrenze unabhängig vom Bestimmungsland die inländischen Steuersätze anwenden. Allerdings unterschieden sich diese Geringfügigkeitsschwellen von Land zu Land und reichten zuletzt von 10.000 Euro (wie in Italien) bis 41.000 Euro (in Irland).

- Für bestimmte elektronische Dienstleistungen für Privatleute im EU-Ausland (z. B. Downloads und Streams) gelten bereits seit 2015 Vereinfachungen. Die betreffenden Umsätze können über eine sogenannte „Kleine einzige Anlaufstelle für die Mehrwertsteuer“ im Inland gemeldet werden (auch „Mini-One-Stop-Shop“, MOSS, genannt).

Alle anderen Unternehmen müssen bei grenzüberschreitenden B2C-Geschäften in der EU ...

- bis zu 27 verschiedene nationale Steuervorschriften beachten,

- ihre Umsätze in jedem einzelnen Bestimmungsland melden und

- die vereinnahmte Umsatzsteuer an die dortigen Finanzbehörden abführen!

Die gute Nachricht: Beim Bestimmungsland-Prinzip gelten ab Juli 2021 zwei neue Vereinfachungsvorschriften:

1. Sonderregelung: One-Stop-Shop im Heimatland – einer für alle!

Statt sich bei vielen verschiedenen Finanzämtern anderer Länder anzumelden, können betroffene Unternehmen ihre EU-weiten Privatkunden-Umsätze künftig beim „One-Stop-Shop“ ihres Unternehmenssitzes melden und dorthin abführen. Das „Besondere Besteuerungsverfahren“ ist in § 18j UStG geregelt. Die bisherigen „Mini-One-Stop-Shops“ (MOSS) werden dabei automatisch in die neuen „One-Stop-Shops“ (OSS) überführt.

In Deutschland stellt das Bundeszentralamt für Steuern die OSS-Plattform zur Verfügung. Die Vorab-Registrierung ist dort seit dem 1. April 2021 möglich.

|

Bitte beachten Sie:

|

So oder so: Das Bundeszentralamt benachrichtigt die anderen EU-Staaten regelmäßig über die Meldungen und verteilt auch die Umsatzsteuer-Einnahmen entsprechend. Umgekehrt wird der deutsche Fiskus von den anderen OSS-Anlaufstellen über die dort gemeldeten Steuereinnahmen von deutschen Endverbrauchern informiert.

Schritt für Schritt zur OSS-Registrierung

Um die OSS-Regelung ab 1. Juli in Anspruch nehmen zu können, müssen Sie sich bis spätestens 30. Juni 2021 beim Bundeszentralamt für Steuern registrieren. Die Anmeldeprozedur ist etwas umständlich, aber vergleichsweise einfach und schnell erledigt:

| Wichtig: Falls Sie in nächster Zeit keine grenzüberschreitenden Lieferungen und Leistungen an Privatpersonen in anderen EU-Ländern planen, können Sie sich eine OSS-Registrierung vorläufig sparen. |

Für alle anderen hier die wichtigsten Anmelde-Schritte im Überblick:

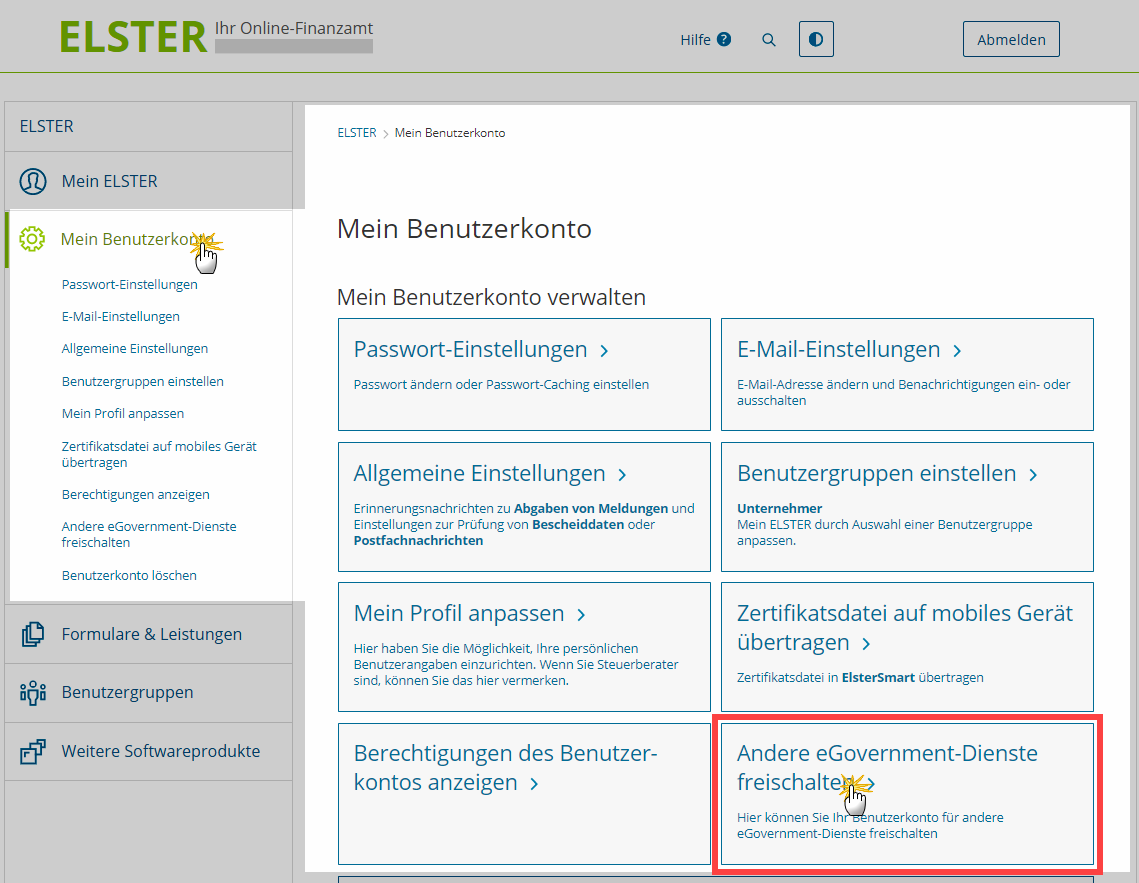

Schritt 1: Elster-Zertifikat freischalten

Zur Identifikation bei der OSS-Registrierung können Sie das Elster-Zertifikat nutzen, das Sie bereits jetzt für Ihre Umsatzsteuer-Voranmeldungen, EÜR-Formulare und Steuererklärungen verwenden. Dafür müssen Sie Ihre Elster-Signatur aber im ElsterOnline-Portal einmalig freischalten.

Nachdem Sie sich dort eingeloggt haben ...

- klicken Sie im Abschnitt „Mein Benutzerkonto“ auf die Schaltfläche „Andere eGovernment-Dienste freischalten“,

- aktivieren anschließend die Option „Ich möchte mein ELSTER-Zertifikat für andere eGovernment-Dienste nutzen“ und

- klicken auf „Weiter“:

Über die Freischaltung Ihres Elster-Zertifikats werden Sie postwendend per E-Mail informiert. Bei Bedarf lässt sich die Freigabe auch jederzeit wieder rückgängig machen.

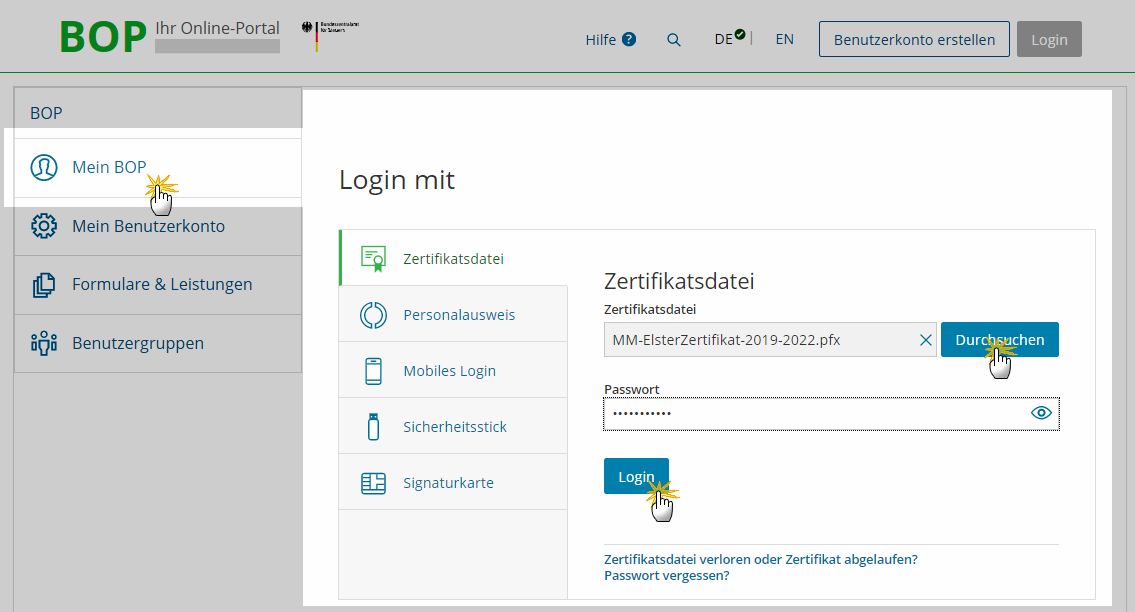

Schritt 2: Beim Bundeszentralamt anmelden

Sobald Ihre Elster-Signatur freigeschaltet ist, können Sie sich mit Ihren Elster-Zugangsdaten beim BOP-Portal des Bundeszentralamts einloggen:

Die Anmeldung ist dort aber auch ...

- mit dem elektronischen Personalausweis,

- via Smartphone-App,

- mit Sicherheits-Stick oder per Sicherheitskarte möglich.

Weitere Informationen zu den einzelnen Login-Verfahren gibt es im Abschnitt „Registrierung“ der ElsterOnline-Hilfe.

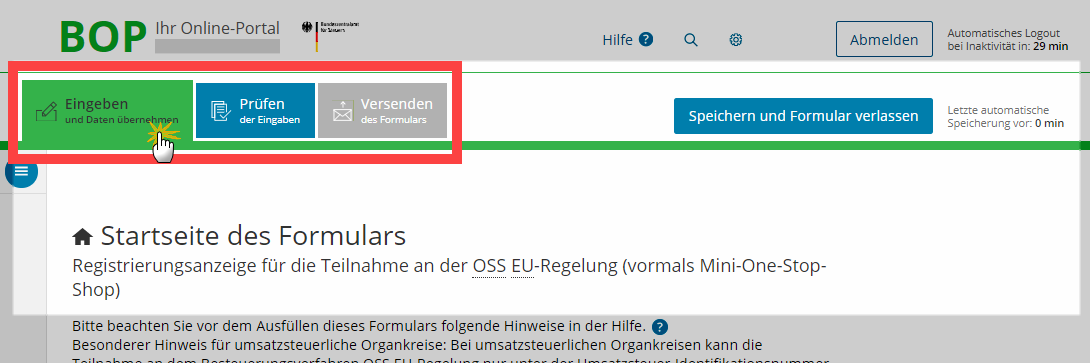

Schritt 3: Beim One-Stop-Shop registrieren

Nach dem Login im BZSt-Portal ...

- rufen Sie per Mausklick auf „Formulare & Leistungen“ die Rubrik „Alle Formulare“ auf,

- klicken dort unter „Steuer-International“ auf „One-Stop-Shop (OSS) für in der EU ansässige Unternehmer - EU-Regelung (vormals Mini-One-Stop-Shop)“ und

- machen anschließend im Register „Eingeben“ auf fünf Seiten die erforderlichen Angaben (insbesondere Umsatzsteuer-Identifikationsnummer, betriebliche Steuernummer, Adress- und Kommunikationsangaben, Bankverbindung etc.):

Bevor Sie das Formular abschicken, können Sie Ihre Eingaben noch in Ruhe prüfen. Nach dem „Versenden des Formulars“ sind Sie für das One-Stop-Shop-Verfahren registriert. Ihre künftigen Umsatzmeldungen erledigen Sie ab Oktober dann auch im BOP-Portal.

2. Ausnahmeregelung: Einheitlicher Schwellenwert

Zweite gute Nachricht: Grenzüberschreitende Lieferungen und Leistungen an Privatleute in anderen EU-Ländern sind in vielen Fällen ganz ohne komplizierte Steuersatz-Recherchen und auch One-Stop-Shop-Meldungen möglich. Denn bis zu einem Netto-Jahresumsatz von 10.000 Euro dürfen Unternehmen den Steuersatz ihres Heimatlandes anwenden! Die einheitliche Geringfügigkeitsschwelle gilt künftig einheitlich für alle EU-Länder!

Wichtig: Die 10.000-Euro-Umsatzgrenze betrifft gemäß § 3a Abs. 5 UStG ...

- auf elektronischem Weg erbrachte Dienstleistungen (z. B. Webinare, Musik-Streams, E-Book-Downloads) sowie

- Telekommunikations-, Rundfunk- und Fernsehdienstleistungen.

Neu hinzugekommen sind nun aber auch innergemeinschaftliche Waren-Fernverkäufe. Diese Ausnahmeregelung findet sich in § 3c UStG.

|

Bitte beachten Sie:

|

Und gleich noch ein Hinweis hinterher: Die Anwendung der einheitlichen Lieferschwelle ist optional. Ein freiwilliger Verzicht ist möglich. An die Verzichtserklärung sind Sie dann aber für die Dauer von zwei Jahren gebunden.

Weiterführende Informationen zu den Neuregelungen

- Einen kurzen Überblick zum OSS-Verfahren finden Sie auf unserer Website.

- Eine Erläuterung zur genauen Umsetzung des OSS-Verfahrens in orgaMAX finden Sie in unserem FAQ-Beitrag

- Eine FAQ-Sammlung zur One-Stop-Shop-Regelungen gibt es auf der Website des Bundeszentralamts für Steuern.

- Mit der 10.000-Euro-Umsatzschwelle, zahlreichen OSS-Details und weiteren Bestandteilen des „Mehrwertsteuer-Digitalpakets“ beschäftigt sich das BMF-Schreiben vom 1. April 2021.

- O-Ton Gesetzgeber:

- 18j UStG (One-Stop-Shop-Sonderregelung)

- 3a Abs. 5 UStG und § 3c UStG (Lieferschwellen-Ausnahmeregelung)

- Umsatzsteuer-Anwendungserlasses (Abschnitte 3a. und 3c.: Spezifizierung der der Lieferschwellen-Umsätze)

LektüretippsWeiterführende Informationen zu Steuerthemen finden Sie im orgaMAX-Blog und im Newsletter-Archiv:

|