Bei aller Freude an der Arbeit und noch so viel Begeisterung für das eigene Geschäftsmodell: Entscheidend ist, „was hinten rauskommt“. Dass auch Solo-Selbstständige und kleinere Unternehmen ihre Umsatz- und Gewinnentwicklung im Auge behalten, versteht sich daher von selbst.

| Lektüretipp: Wie die Gewinnermittlung bei Selbstständigen und Gewerbetreibenden funktioniert und was dabei im Einzelnen zu beachten ist, erfahren Sie im Grundlagen-Blogbeitrag „Wie geht eigentlich Einnahmenüberschussrechnung (EÜR)?“ |

Perspektivwechsel: Gewinn ist nicht alles!

Die Umsatz- und Gewinn-Perspektive genügt jedoch nicht. Denn leider gibt es immer wieder Betriebe, die trotz guter Auftragslage und schwarzer Zahlen in finanzielle Schieflage geraten oder gar das Handtuch werfen müssen. Und das nicht bloß wegen der aktuellen Corona-Lockdowns oder anderer Pandemie-Auswirkungen.

Auch in normalen Zeiten gilt: Die tollsten Produkte und Services, erfolgreiche Preisverhandlungen und volle Auftragsbücher helfen herzlich wenig, wenn Ihre Kunden nicht oder viel zu spät bezahlen. Denn wie heißt es so schön: Ohne Moos nix los! Wenn das Geld nicht rechtzeitig eingeht, können Sie ihren eigenen Zahlungsverpflichtungen nicht nachkommen – und geraten in eine finanzielle Abwärtsspirale.

Schiffbruch aus heiterem Himmel?

Mit anderen Worten: Mindestens ebenso wichtig wie der wirtschaftliche Erfolg eines Unternehmens (= Umsatz und Gewinn) ist die Sicherung der kurz- und mittelfristigen Zahlungsfähigkeit – auch Liquidität genannt. Wer im Geschäftsleben nicht liquide (= flüssig) ist, hat ein echtes Problem!

Moment mal: Liquidität?Liquidität bezeichnet die Fähigkeit eines Unternehmens, jederzeit den Zahlungsverpflichtungen gegenüber seinen Gläubigern nachkommen zu können. Zu den Gläubigern zählen insbesondere:

|

Wer seine Eingangsrechnungen, Steuern, Sozialbeiträge, fällige Zinsen und Tilgungsraten nicht begleichen und andere Schulden nicht zurückzahlen kann, läuft Gefahr zu scheitern. Bloße Verweise auf ...

- eine gute Auftragslage,

- hohe Forderungen gegenüber eigenen Kunden,

- solide Gewinnerwartungen am Jahresende oder

- beträchtliche betriebliche Vermögenswerte,

... helfen da nicht weiter. Das gilt spätestens dann, wenn gerichtliche Mahnbescheide, Vollstreckungsbescheide, Zivilklagen oder gar Insolvenzanträge durch Schuldner eintreffen.

Differenzierte Liquiditäts-Betrachtung

Genau genommen unterscheiden Betriebswirte bei der Beurteilung der Zahlungsfähigkeit zwischen verschiedenen Graden der Liquidität. Die Einteilung beruht auf der Fristigkeit oder auch Liquidierbarkeit von Vermögensbestandteilen:

- Vorhandenes Bargeld sowie Guthaben auf Giro- und Tagesgeldkonten können bei Bedarf sofort zur Tilgung von kurzfristigen Verbindlichkeiten eingesetzt werden.

- Bei eigenen Kundenforderungen, Sparbüchern und Wertpapieren dauert es schon etwas länger, bevor der darin gebundene Wert flüssig gemacht und zur Schuldentilgung verwendet werden kann.

- Bei Vorräten, Gebäuden, Maschinen, Anlagen, Geschäftsfahrzeugen und anderen Vermögensbestandteilen dauert ein Verkauf unter Umständen Monate – sofern er überhaupt möglich ist, ohne den weiteren Betrieb zu gefährden.

Diese drei Abstufungen lassen sich in Kennzahlen ausdrücken. Die genaue Berechnung und Beurteilung der Liquidität 1., 2. und 3. Grades ergibt jedoch erst dann Sinn, wenn einfachere Möglichkeiten des Zahlungs-Managements ausgeschöpft sind.

AusblickIn einem Grundlagenbeitrag zum Thema Liquidität befassen wir uns demnächst mit den wichtigsten Ursachen für Zahlungsprobleme, erläutern bewährte Maßnahmen gegen Liquiditätsengpässe und zeigen, wie auch Solo-Selbstständige und kleine Unternehmen mit einfachen Werkzeugen jederzeit den Überblick über ihre finanzielle Lage behalten. |

orgaMAX-Praxistipp

Apropos „Werkzeuge“: Die Bürosoftware orgaMAX sorgt mit komfortablen Funktionen für Finanz-Transparenz. Hier die wichtigsten im Überblick:

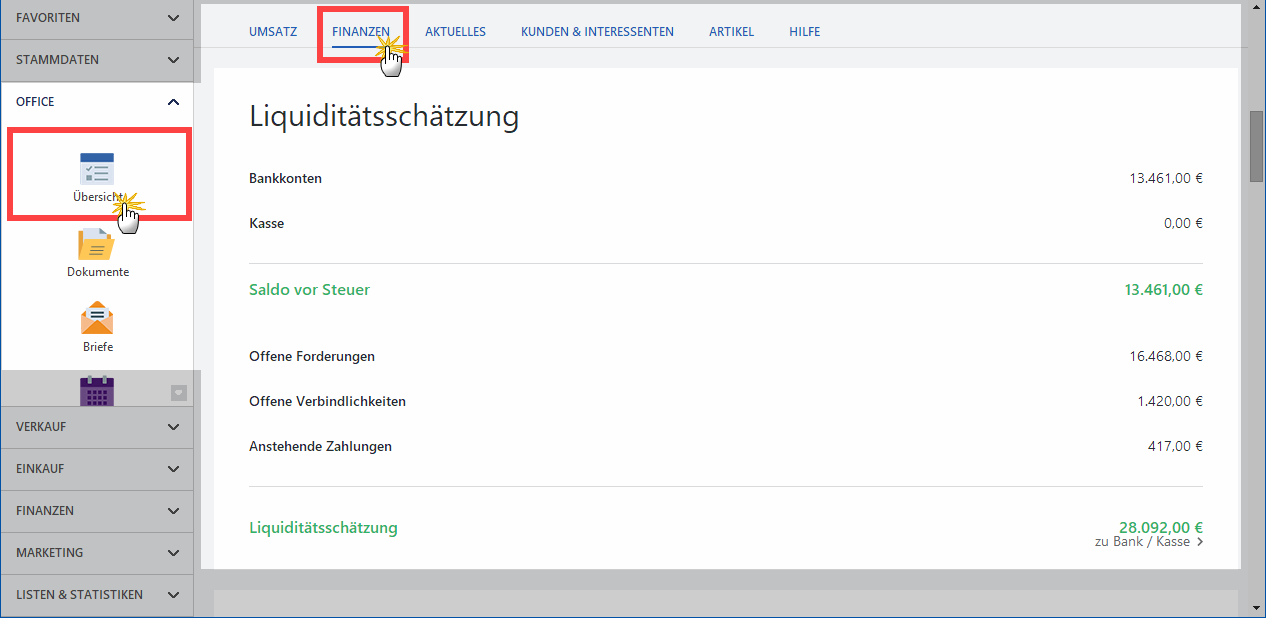

- Im Arbeitsbereich „Office > Übersicht“ im Register „Finanzen“ gibt es eine tagesaktuelle „Liquiditätsschätzung“. Darin enthalten sind sämtliche Bargeldbestände und Salden aller Bank- und sonstigen Finanzkonten, die Summe offener Forderungen und Verbindlichkeiten sowie alle anstehenden Zahlungen:

So erkennen Sie auf einen Blick, wie dick oder dünn Ihr Finanzpolster gerade ist.

- Die detaillierten „Offene-Posten“-Listen im Arbeitsbereich „Finanzen“ informieren über alle offenen oder nur teilweise bezahlten Ein- und Ausgangsrechnungen – bei Bedarf differenziert nach Kunden und Lieferanten.

- Ihr Forderungsmanagement unterstützt orgaMAX zudem mit einem automatisierten Mahnwesen: Zahlungskonditionen, Rechnungs- und Mahnungstexte, Mahnstufen und Mahngebühren können Sie gezielt an Ihre betrieblichen Bedingungen und die Gepflogenheiten Ihrer Branche anpassen.

Lektüretipps:Weitere Informationen rund um Rechnungen, Forderungen und Mahnungen finden Sie im orgaMAX-Blog und im Newsletter-Archiv:

|