Die Differenzbesteuerung bietet Händlern mit Gebrauchtwaren aller Art im Privatkundengeschäft spürbare Steuer- und damit Preisvorteile. Sie macht den Verkauf gebrauchter Waren nicht nur steuerlich einfacher, sondern oft auch rentabel. Bei der Umsatzsteuer-Sonderregelung fällt die Mehrwertsteuer nur auf die Differenz zwischen Einkaufspreis und Verkaufspreis an. Aus diesem Grund wird die Regelung oft auch „Margen-Besteuerung“ genannt.

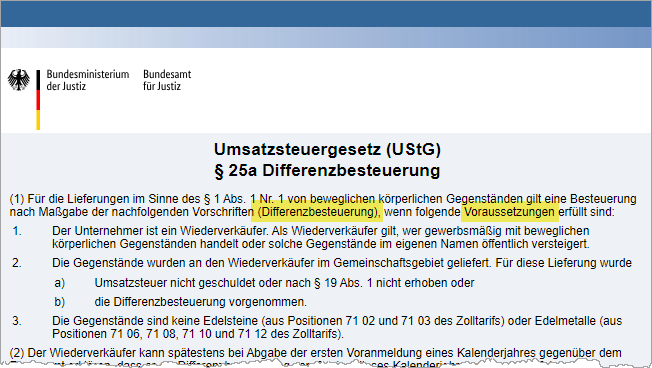

Die Voraussetzungen

Die in § 25a UStG geregelte Differenzbesteuerung ...

- ... darf nur von Händlern in Anspruch genommen werden, die gebrauchte Waren (= „bewegliche körperliche Gegenstände“) einkaufen und weiterverkaufen (= „Wiederverkäufer“),

- ... ist nur auf Warenverkäufe anwendbar ist, bei deren Einkauf keine Umsatzsteuer ausgewiesen wurde (etwa, weil sie bei Privatleuten oder Kleinunternehmern eingekauft wurden)

- ... gilt nicht für Edelsteine und Edelmetalle und

- ... führt zu einer geringeren Umsatzsteuerbelastung des Endverkaufspreises. Geringere Bruttopreise wiederum wissen Privatkunden und umsatzsteuerliche Kleinunternehmer zu schätzen.

|

Bitte beachten Sie: Die Differenzbesteuerung ist keine Alternative zur Regelbesteuerung. Mit der Kleinunternehmerregelung hat die Vorschrift ebenfalls nichts zu tun. Sofern die gesetzlichen Voraussetzungen erfüllt sind, kann die Differenzbesteuerung bei passenden Produkten problemlos mit der Regelbesteuerung bei allen anderen Produkten kombiniert werden. Falls erforderlich lassen sich Differenz- und Regelbesteuerung sogar in ein und derselben Rechnung miteinander kombinieren. |

Vorausgesetzt natürlich...

- die Begründung für die abweichende Steuerberechnung geht aus der Rechnung hervor,

- die Umsatzsteuer ist richtig ausgewiesen und

- bei den Steuererklärungen finanzamtskonform berücksichtigt.

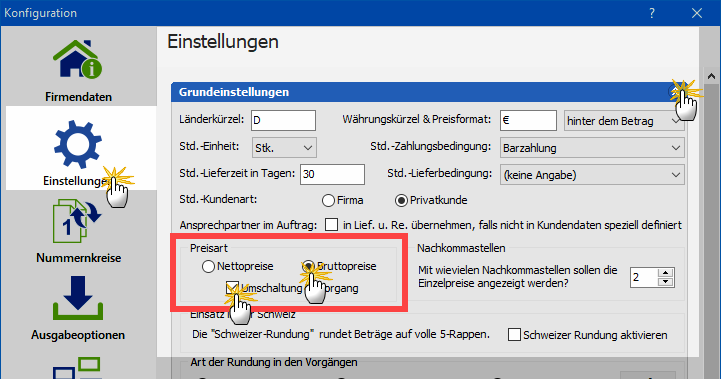

Um beides kümmert sich orgaMAX ERP (ehemals orgaMAX Windows): Mit ein paar Mausklicks ist die Sache für Sie erledigt.

Schritt für Schritt: Differenzbesteuerung mit orgaMAX ERP

Das Programm macht die Wahl der Differenzbesteuerung bei Ihren Angeboten und Rechnungen auf Positionsebene möglich: Auf diese Weise können Sie Ihren Kunden bei Bedarf Rechnungen schreiben, in denen einzelne Positionen der Differenzbesteuerung unterliegen und andere dem Regelsteuersatz.

Doch der Reihe nach ...

Typisches Beispiel: Gebrauchtwagenverkauf

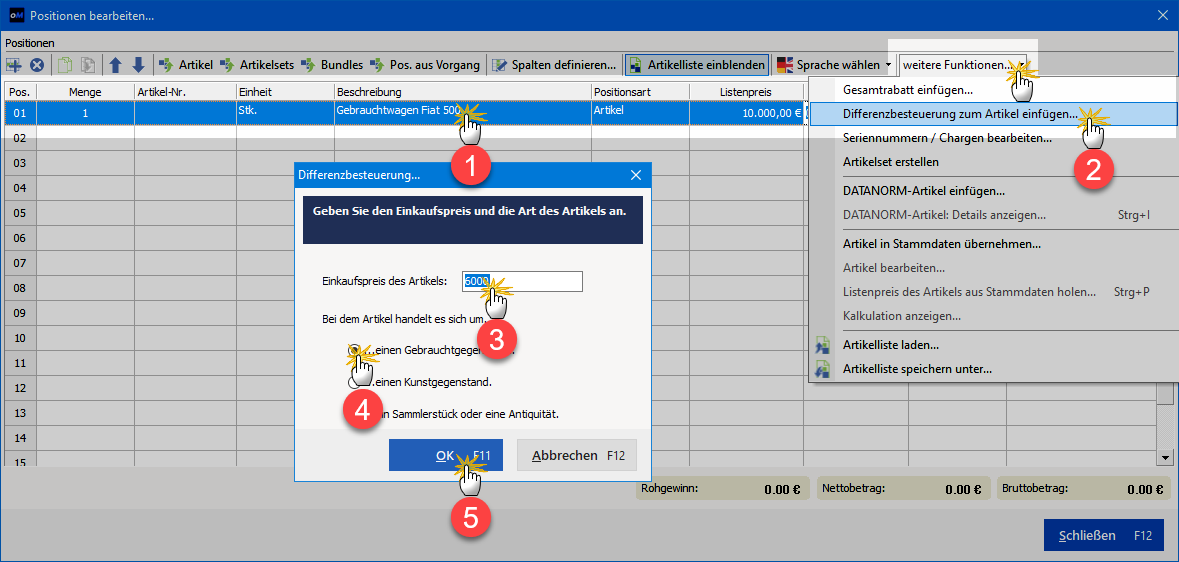

Beispiel: Sie verkaufen einen Gebrauchtwagen, den Sie zuvor von einer Privatperson eingekauft haben. Im Arbeitsbereich „Verkauf > Rechnungen“ legen Sie einen neuen Vorgang an und öffnen das Dialogfenster „Positionen bearbeiten“. Dort ...

- machen Sie die Angaben zum Fahrzeug und tragen den Endverkaufspreis ein (z. B. „Fiat 500“ - „10.000 Euro“),

- klicken am rechten oberen Fensterrand auf die Schaltfläche „Weitere Funktionen“ und im folgenden Kontextmenü auf „Differenzbesteuerung zum Artikel einfügen“,

- tragen nach Bestätigung des folgenden Hinweisfensters den „Einkaufspreis des Artikels“ ein (im Beispiel 6.000 Euro),

- wählen die Art des Artikels aus (hier: „Gebrauchtgegenstand“) und

- klicken auf „OK – F11“:

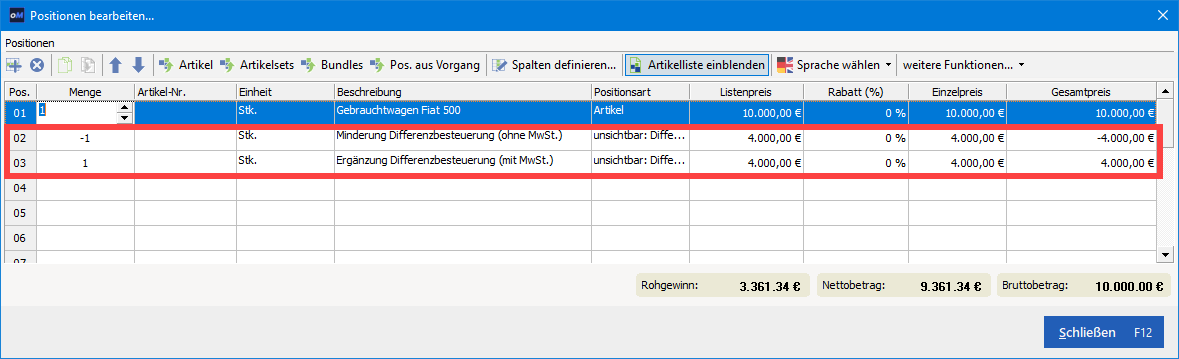

Daraufhin fügt das Programm automatisch zwei zusätzliche (später unsichtbare!) Positionen ein:

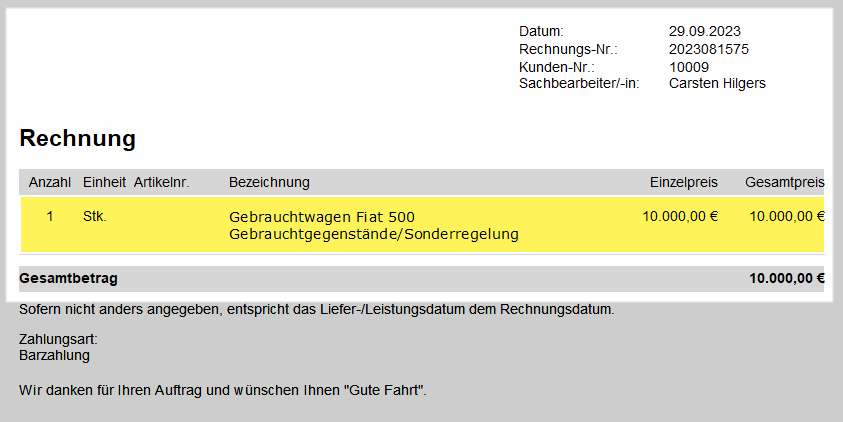

Mithilfe der beiden Zusatzpositionen wird die Differenzbesteuerung dokumentiert und zugleich im Hintergrund der Steuerbetrag berechnet. Auf ausgehenden Angeboten und Rechnungen erscheinen diese Angaben hingegen nicht. Die sehen dann zum Beispiel so aus:

Kombi-Rechnungen: Die Mischung macht’s!

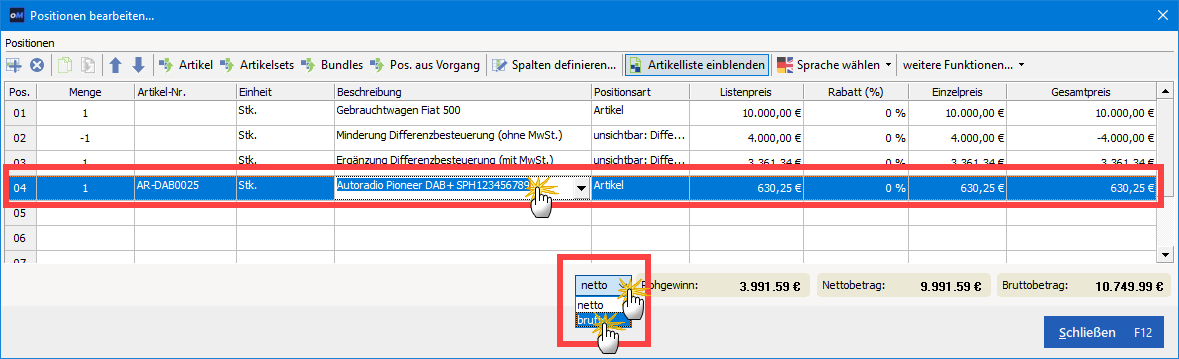

Angenommen, unser Gebrauchtwagenhändler verkauft zusammen mit dem differenzbesteuerten Fahrzeug weiteres Zubehör, z. B. ein fabrikneues DAB+-Autoradio im (Brutto-)Wert von 750 Euro. Diese Position unterliegt ganz normal der Umsatzsteuer.

Im Dialogfenster „Positionen bearbeiten“ von orgaMAX ERP sieht das dann so aus:

|

Bitte beachten Sie:

|

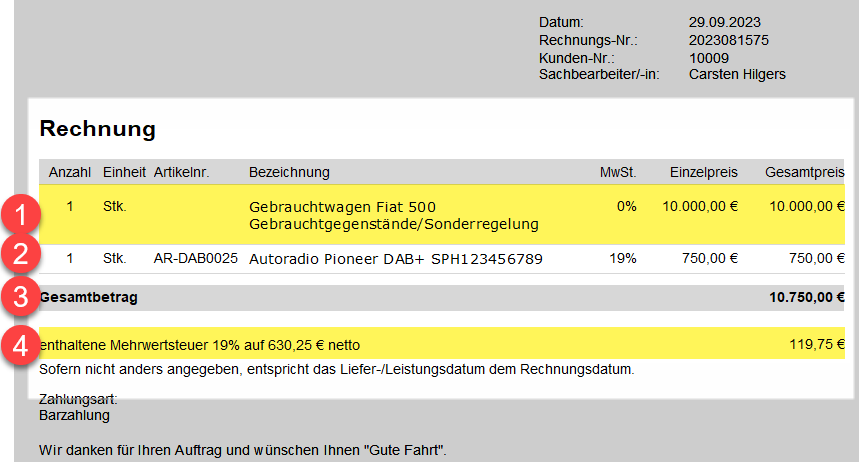

Zurück zur Rechnung über den Gebraucht-Pkw und das neue Autoradio: Nachdem Sie Ihre Eingaben mit „Schließen F12“ beendet haben, sieht die Druckansicht der Rechnung in unserem Beispiel so aus:

- Beim differenzbesteuerten (1) Gebrauchtwagen erscheint der Mehrwertsteuersatz von 0 % sowie der gesetzlich vorgeschriebene Hinweis auf den Grund der abweichenden Umsatzbesteuerung („Gebrauchtgegenstände/Sonderregelung“).

- Beim neuen (2) Autoradio erscheint der Regelsteuersatz von 19 %.

- Der (3) Brutto-Gesamtbetrag ist korrekt ermittelt (10.000 Euro + 750 Euro = 10.750 Euro) und

- Die zusammenfassenden (4) Steuerangaben sind ebenfalls richtig ausgewiesen: Steuersatz (19 %), Bemessungsgrundlage (630,25 Euro) und der Mehrwertsteuer-Betrag (119,75 Euro) des regelbesteuerten Autoradios.

| Bitte beachten Sie: orgaMAX ERP stellt Ihnen praxisnahe und gesetzeskonforme Tools zur Verfügung. Bevor Sie sich für den Einsatz der Differenzbesteuerung entscheiden, sollten Sie die Bedingungen Ihres Einzelfalls aber auf jeden Fall mit einem Steuerberater besprechen oder direkt beim Finanzamt nachfragen. |

Differenzbesteuerung unter der Lupe: Richtig rechnen als Wiederverkäufer

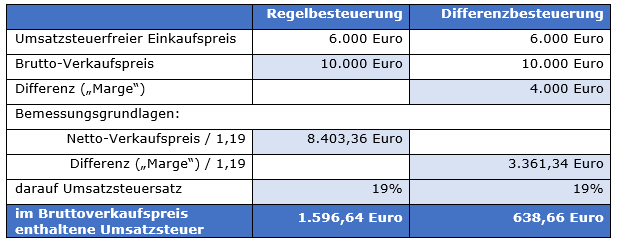

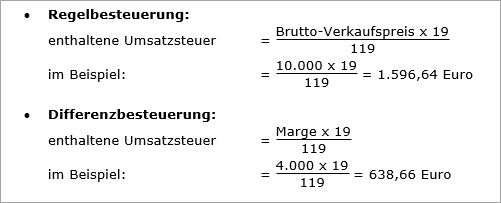

Dass die Umsatzsteuerbelastung bei der Differenzbesteuerung niedriger ausfällt als bei der Regelbesteuerung, liegt am Rechenweg. Die Steuer fällt nicht wie üblich auf den Netto-Verkaufspreis an, sondern auf die Differenz zwischen Einkaufspreis und Verkaufspreis (im Beispiel: 4.000 Euro):

Bitte beachten Sie: Da die Umsatzsteueranteile im Beispiel zu Vergleichszwecken jeweils aus demselben Brutto-Verkaufspreis herausgerechnet werden soll, ergeben sich die folgenden Umsatzsteueranteile:

Mit anderen Worten: Ein Wiederverkäufer kann die differenzbesteuerte Ware in diesem Fall unter ansonsten gleichen Bedingungen um fast 1.000 Euro günstiger verkaufen als ein regelbesteuerter Kollege (1.596,64 minus 638,66 = 957,98 Euro). Für Käufer, die nicht zum Vorsteuerabzug berechtigt sind, ist das ein spürbarer Preisvorteil!

| Wichtig: In der Praxis brauchen orgaMAX-Kunden diese Berechnungen selbstverständlich nicht anzustellen. Die Erläuterung des Rechenweges dient nur Ihrer Information, damit Sie die von der Software automatisch errechneten Umsatzsteueranteile nachvollziehen können! |

Kleingedrucktes: Gut zu wissen!

Zum Abschluss der Vollständigkeit halber noch ein paar rechtliche Hinweise:

- Bei der Differenzbesteuerung gilt immer der Regelsteuersatz von 19 %. Beim Verkauf gebrauchter Waren, die standardmäßig dem ermäßigten Umsatzsteuersatz von 7 % unterliegen, fällt der Steuervorteil daher entsprechend geringer aus.

- Den Umsatzsteueranteil differenzbesteuerter Waren darf der Verkäufer auf seinen Rechnungen nicht ausweisen. Bei Verkauf gebrauchter Waren an Geschäftskunden lohnt sich die Differenzbesteuerung daher nicht!

- Rosinenpickerei ist zulässig: Laut § 25a Abs. 8 UStG darf ein Wiederverkäufer bei jeder einzelnen Lieferung entscheiden, ob er die Differenzbesteuerung anwendet oder nicht.

- Sofern die Einkaufspreise je differenzbesteuertem Vorgang 500 Euro nicht übersteigen, darf die Differenzbesteuerung auch summarisch auf die jährliche Gesamtdifferenz zwischen Verkaufs- und Einkaufspreisen angewendet werden. Das ist in § 25a Abs. 4 UStG geregelt.

| Wichtig: Bei einer Steuerprüfung wird die korrekte Berechnung der Umsatzsteuer einzeln kontrolliert. Aus der Buchführung müssen daher Einkaufspreise, Verkaufspreise und Marge der jeweiligen Verkaufsvorgänge nachvollziehbar hervorgehen. |

Und wie gesagt: Bevor Sie sich für den Einsatz der Differenzbesteuerung entscheiden, sollten Sie Ihren Einzelfall unbedingt mit einem Steuerberater besprechen oder direkt beim Finanzamt nachfragen.