Auf das private Fahren eines Geschäftswagens müssen Selbstständige Steuern bezahlen. Zum Ermitteln der Privatnutzung können Sie entweder ein Fahrtenbuch führen, oder die Privatfahrten mit einem Pauschalbetrag gemäß der 1-Prozent-Methode abgelten. Für E-Autos gelten dabei Steuervergünstigungen.

Die Privatnutzung Ihres Geschäftswagens ist steuerpflichtig

Sie sind selbstständig und haben einen Geschäftswagen, d. h. ein Fahrzeug, das zum Betriebsvermögen gehört? Dann können Sie die Aufwendungen und Ausgaben, die das Auto verursacht, als Betriebsausgaben buchen, vom Anschaffungspreis über Reparaturen bis zum Treibstoff oder Ladestrom.

Allerdings geht das Finanzamt davon aus, dass Sie das Fahrzeug auch privat fahren. Diese private Nutzung müssen Sie versteuern. Dafür gibt es zwei Möglichkeiten:

- Sie können digital oder auf Papier ein Fahrtenbuch führen. Der Anteil der Geschäftsfahrten an der gesamten Fahrleistung gibt vor, welchen Anteil der Fahrzeugkosten Sie als Betriebsausgabe abziehen dürfen. Der Rest sind private Aufwendungen.

- Alternativ können Sie ein pauschales Verfahren nutzen, die 1-Prozent-Methode. Dabei setzen Sie sämtliche Kosten des Fahrzeugs als Betriebskosten an. Im Gegenzug müssen Sie die private Nutzung durch einen Betrag abgelten, der pauschal vom Listenpreis des Fahrzeugs abhängt. Grundsätzlich beträgt er ein Prozent des Brutto-Listenpreises pro Monat.

Für Elektro-Autos gibt es bei beiden Methoden hohe Steuererleichterungen. Mehr dazu steht weiter unten in einem eigenen Abschnitt.

Dritte Variante: Schätzung

Wenn Sie kein Fahrtenbuch führen, schätzt das Finanzamt die private Nutzung. Sie können die Nutzungsanteile auch selbst schätzen. Ob die Finanzverwaltung Ihre Zahlen akzeptiert, ist allerdings eine andere Frage.

Gewillkürtes Betriebsvermögen? Dann bleibt nur die Fahrtenbuchmethode

Wenn Ihr Geschäftswagen „gewillkürtes Betriebsvermögen“ darstellt, dürfen Sie die 1-Prozent-Methode nicht anwenden. In diesem Fall ist ein Fahrtenbuch Pflicht. Gewillkürt bedeutet, dass Sie das Fahrzeug freiwillig dem Betriebsvermögen zugeordnet haben. Das setzt voraus, dass der Anteil der betrieblichen Fahrten zwischen 10 und 50 Prozent beträgt. Mehr steht im Beitrag Geschäftswagen: Betriebs- oder Privatvermögen?

Das Finanzamt geht grundsätzlich von privater Nutzung aus

Der Fiskus geht davon aus, dass Selbstständige ihre Geschäftswagen auch privat nutzen. Das gilt selbst dann, wenn Sie mehrere Geschäftswagen haben oder neben dem geschäftlichen auch ein Privatfahrzeug besitzen. Entscheidend ist, dass Sie das Fahrzeug nutzen können.

Die Beweislast dafür, dass Sie den Wagen ausschließlich beruflich fahren, liegt bei Ihnen. Eine Steuerbelastung können Sie durch ein Fahrtenbuch sicher ausschließen. Gute Argumente haben Sie ansonsten, wenn das Fahrzeug – etwa ein Leichenwagen – kaum für private Fahrten geeignet ist.

Fahrtenbuchmethode: alle Fahrten manipulationssicher festhalten

Das Fahrtenbuch für einen Geschäftswagen kann aus einer Software bzw. App bestehen oder ganz konventionell aus Papier. In beiden Fällen hat die Finanzverwaltung genaue Vorstellungen über Form und Inhalt. Undokumentierte Änderungen und Manipulationen müssen ausgeschlossen sein.

Jede geschäftlich veranlasste Fahrt sollte einzeln und zeitnah festgehalten werden – Faustregel: spätestens nach einer Woche. Bei Privatfahrten genügt die Angabe des Kilometerstands zu Beginn und Ende. Bei Geschäftsfahrten sind detaillierte Angaben erforderlich:

- Datum der Fahrt

- Route und Ziel

- dem Tachostand zu Beginn und am Ende

- Anlass (geschäftlicher Einkauf, Kundenbesuch, Messebesuch etc.) und Namen (besuchtes Unternehmen, Behörde etc.)

Digital oder Papier?

- Digitale Fahrtenbücher nutzen normalerweise GPS für die Orts- und Kilometerangaben. Die Daten stammen entweder vom Smartphone bzw. Tablet, oder sie werden über die OBD-Schnittstelle vom Bordcomputer ausgelesen. Größere Telematik-Lösungen haben eigene Ortungsmodule. Je nach Modell können vergessene Handys oder schlechte Netzabdeckung für Fahrtenbuch-Lücken sorgen.

Oft werden die Daten im Web abgespeichert, so dass der Zugriff mit unterschiedlichen Geräten möglich ist.

| Wichtig ist eine revisionssichere Gestaltung: die Software muss gewährleisten, dass spätere Änderungen an den Fahrtenbuch-Daten klar erkennbar sind. Mit Excel oder Word erfasste Listen akzeptiert das Finanzamt nicht als digitales Fahrtenbuch. |

- Ein Fahrtenbuch auf Papier sollte als Heft oder gebundene Kladde vorliegen. Im Schreibwarenhandel gibt es leere Fahrtenbücher zu kaufen. Füllen Sie die Zeilen handschriftlich aus und lassen Sie keine Leerzeilen. Nachteil beim Fahrtenbuch auf Papier: Sie müssen die geschäftlich gefahrenen Kilometer per Hand zusammenrechnen.

Wie wird die private Kfz-Nutzung bei der Fahrtenbuch-Methode ermittelt?

Die private Nutzung auf Grundlage der Fahrtenbuchangaben ermitteln Sie wie folgt:

- Zuerst addieren Sie alle Ausgaben, die Sie im betreffenden Jahr durch den Geschäftswagen hatten, oder übernehmen die Zahl aus Ihrer Buchhaltungssoftware.

- Dann addieren Sie die Zahl der betrieblich gefahrenen Kilometer oder übernehmen die Zahl aus Ihrem digitalen Fahrtenbuch.

- Drittens benötigen Sie die Gesamt-Kilometerleistung des Fahrzeugs im betreffenden Jahr. Die lässt sich aus dem Kilometerstand zu Jahresbeginn und -ende errechnen.

- Ziehen Sie die betrieblichen Kilometer von den Gesamtkilometern ab. Dadurch erhalten Sie die Privatkilometer, wenn das digitale Fahrtenbuch Ihnen diese Zahl nicht direkt liefert.

Nun können Sie den Betrag für die Steuererklärung durch eine einfache Formel errechnen:

| Private Kfz-Nutzung = Fahrzeugausgaben x (Privat-km /Gesamt-km) |

Angenommen, Sie hatten Fahrzeugausgaben von 12.000 Euro, sind 14.000 Privatkilometer und 40.000 Gesamtkilometer gefahren. Damit erhalten Sie 4.200 Euro ( = 12.000 € x 14.000 /40.000) als Wert der privaten Nutzung.

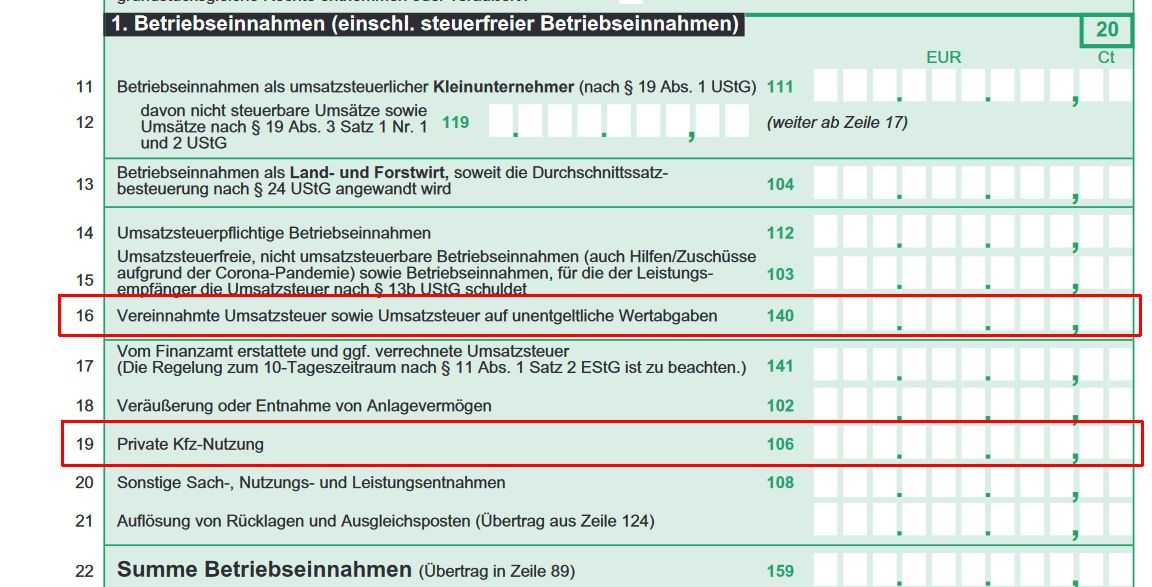

Das Ergebnis tragen Sie in die Zeile für „private Kfz-Nutzung“ im Abschnitt „Betriebseinnahmen“ der „Anlage EÜR“ zur Einkommensteuererklärung ein. Im Formular für 2022 ist das die Zeile 19:

Die Privatnutzung des Fahrzeugs ist als Betriebseinnahme umsatzsteuerpflichtig. Umsatzsteuer müssen Sie aber nur auf den umsatzsteuerpflichtigen Teil der Fahrzeugkosten bezahlen, nicht auf umsatzsteuerfreie Aufwendungen wie Kfz-Versicherung und die Kfz-Steuer.

Wenn von den 12.000 Euro Fahrzeugausgaben 9.600 Euro umsatzsteuerpflichtig waren, sind das 80 Prozent. In unserem Beispiel von eben fällt damit Umsatzsteuer auf 80 Prozent des Privatnutzungswerts von 4.200 Euro an, also auf 3.360 Euro. Der Umsatzsteuersatz liegt bei 19 Prozent. Das ergibt einen Umsatzsteueranteil von 638,40 Euro.

Die Umsatzsteuer auf die Privatnutzung kommt zu dem Betrag, den Sie in die Zeile für „Vereinnahmte Umsatzsteuer sowie Umsatzsteuer auf unentgeltliche Wertangaben“ in der „Anlage EÜR“ eintragen. Im Formular für 2022 ist dies Zeile 16.

Die 1-Prozent-Methode

Die pauschale Alternative zur Fahrtenbuch-Methode besteht darin, als Wert der privaten Nutzung in jedem Monat ein Prozent vom Brutto-Listenpreis des Fahrzeugs anzusetzen. Im Gegenzug können Sie die gesamten Ausgaben für das Fahrzeug als Betriebskosten geltend machen.

- Ihre Anschaffungskosten sind irrelevant: Auschlaggebend ist, mit welchem Brutto-Preis einschließlich Umsatzsteuer das Fahrzeug im Jahr der Erstzulassung in den offiziellen Preislisten des Herstellers stand.

- Das gilt auch dann, wenn Sie den Wagen gebraucht gekauft haben.

- Hersteller und Vertragshändler sind die erste Adresse, um diese Zahl zu erfahren. Ansonsten hilft Google oder die Marken- und Modell-Datenbank des ADAC.

- Der Preis für ab Werk mitgelieferte Zusatz- und Sonderausstattung muss zum Listenpreis hinzuaddiert werden. Ausgenommen sind Freisprecheinrichtungen, zusätzliche (Winter)-Reifen mit Felgen und nachträglich eingebaute Ausstattung.

- Sie dürfen den Listenpreis plus Zusatzausstattung auf Hunderter-Beträge abrunden.

1-Prozent-Methode: Fahrt zur Arbeit und Familienheimfahrten berücksichtigen

Wenn Selbstständige den Geschäftswagen steuerlich gemäß 1-Prozent-Methode abrechnen, kommen in zwei Fällen weitere Pauschalbeträge zum Wert der Privatnutzung dazu: Für die Fahrt von der Wohnung zur ersten Betriebsstätte, und für Familienheimfahrten bei doppelter Haushaltsführung.

- Für Fahrten zwischen Wohnung und erster Betriebsstätte fallen zusätzlich im Monat 0,03 Prozent vom Brutto-Listenpreis pro Entfernungskilometer Im Gegenzug dürfen Selbstständige die Entfernungspauschale („Pendlerpauschale“) nutzen. Sie beträgt 0,30 Cent für die ersten 20 und 0,38 Cent für jeden weiteren Entfernungskilometer.

- Wenn Sie Kosten für doppelte Haushaltsführung geltend machen, kommt monatlich für Familienheimfahrten 0,02 Prozent vom Listenpreis pro Entfernungskilometer dazu.

Wie wird die private Kfz-Nutzung gemäß 1-Prozent-Methode ermittelt?

Sie benötigen zum Ermitteln des Werts der privaten Kfz-Nutzung nur den Brutto-Listenpreis inklusive Sonderausstattung. Die Formel lautet in diesem Fall:

| Private Kfz-Nutzung = Listenpreis x 0,01 x 12 |

Angenommen, das Fahrzeug stand im Jahr der Erstzulassung mit 60.000 Euro in den Preislisten. Dann beträgt die private Kfz-Nutzung pro Jahr 7.200 Euro ( = 60.000 € * 1% * 12).

Im Fall der 1-Prozent-Methode wird auch der Umsatzsteueranteil pauschal ermittelt. Bemessungsgrundlage sind stets 80 Prozent vom Wert der Privatnutzung. In unserem Beispiel ergibt sich damit eine Umsatzsteueranteil von 1.094,40 Euro ( = 19 % von 80 % von 7.200 Euro).

Der Betrag der privaten Kfz-Nutzung und die darauf entfallende Umsatzsteuer werden – wie oben bei der Fahrtenbuch-Methode erläutert – in die entsprechenden Zeilen der Anlage EÜR zur Einkommensteuererklärung eingetragen. Für das Jahr 2022 handelt es sich um die Zeilen 19 und 16.

Steuererleichterungen für Elektroautos und Hybridfahrzeuge

Bei Berechnung der privaten Kfz-Nutzung gelten für Geschäftswagen mit Elektroantrieb, Brennstoffzelle oder Hybridantrieb attraktive Steuerbegünstigungen. Bei Hybrid-Modellen ist die Förderung auf Plug-In-Hybride beschränkt, d. h. Fahrzeuge mit extern aufladbarer Batterie.

Es gibt mehrere Fördermodelle mit unterschiedlichen Voraussetzungen, die nicht kombinierbar sind. Entscheidend ist zunächst einmal das Anschaffungsdatum des Fahrzeugs.

- Die größte Steuerersparnis bringen Geschäftswagen mit Anschaffung im Zeitraum seit 2020 und noch bis 2030. Voraussetzungen: Ihr CO2-Ausstoß liegt bei null, der Bruttolistenpreis bei maximal 60.000 Euro. Dann wird bei der 1-Prozent-Methode nur ein Viertel des Bruttolistenpreises angesetzt. Bei der Fahrtenbuch-Methode fließt nur ein Viertel der Anschaffungskosten in die Fahrzeugkosten und damit in den geldwerten Vorteil ein.

- Bei Elektroautos mit Anschaffung in den Jahren 2022 bis 2024 werden nur der halbe Listenpreis oder die halben Anschaffungskosten berücksichtigt. Voraussetzung: Der CO2-Ausstoß beträgt maximal 50 g/km oder die Reichweite liegt bei mindestens 60 Kilometern. Bei Anschaffung im Zeitraum 2025 bis 2030 muss die Reichweite 80 Kilometer erreichen.

- Für E-Geschäftswagen, die im Zeitraum von 2019 bis 2021 angeschafft wurden, ist ebenfalls nur der halbe Bruttolistenpreis oder die Hälfte der Anschaffungskosten anzusetzen.

- Schließlich gibt es bei Anschaffung seit 2013 bis einschließlich 2022 die Möglichkeit, beim Listenpreis oder bei den Anschaffungskosten die Kosten der Batterie des Fahrzeugs abzuziehen, und zwar abhängig von der Leistung. Ursprünglich wurde für jede KW/h ein Betrag von 500 Euro abgezogen bis zu einem Maximalbetrag von 10.000 Euro. Beide Zahlen sanken seit 2013 jährlich um 50 Euro, so dass bei Anschaffung 2022 nur noch 50 Euro pro Kilowattstunde abziehbar sind, maximal 5.500 Euro.

1-Prozent-Methode oder Fahrtenbuch – was ist sinnvoller?

Das Fahrtenbuch bedeutet mehr Aufwand, ermöglicht dafür die volle Anerkennung aller geschäftlichen Fahrzeugkosten. Die 1-Prozentmethode ist bequem, die pauschale Form kann jedoch die Steuerlast aufblähen. Die Entscheidung hängt von den Umständen ab. Generell gilt:

- Je geringer der private Nutzungsanteil, desto eher lohnt sich die Fahrtenbuch-Methode.

- Auch bei älteren Fahrzeugen lohnt sich ein Fahrtenbuch.

- Haben Sie relativ viele Privatfahrten, kann die 1-Prozent-Methode sinnvoll sein.

- Bei E-Autos ist die pauschale Variante in der Regel ebenfalls attraktiv, vor allem bei neueren Modellen und reinem Elektroantrieb.

Übrigens: Die Rechtsgrundlage für beide Methoden findet sich in § 6 Abs.1 Nr. 4 Sätze 2 und 3 EstG. Eine Zusammenfassung der Rechtslage liefert die IHK Regensburg: PKW-Kosten - Fahrtenbuch oder Ein-Prozent-Methode?

Weitere Tipps zu Geschäftswagen und betrieblichen Fahrten:

- Geschäftswagen von Selbstständigen: Betriebs- oder Privatvermögen?

- Geschäftswagen: kaufen oder leasen?

- Reisekosten oder Pendlerpauschale?

- Reisekosten abrechnen: Worauf muss ich achten?

- Halbautomatische GPS-Fahrtenbücher

- Checkliste Reisekosten

LektüretippsWeiterführende Informationen zu Rechts- und Steuerthemen finden Sie im orgaMAX-Blog und im Newsletter-Archiv:

|