Steuern, Buchführung und andere bürokratische Hürden gehen den meisten Freiberuflern und Unternehmern auf die Nerven. Während Arbeitnehmer zum Beispiel Werbungskosten-Pauschalen, aber auch Kontoführungs- und Bewerbungskosten-Pauschalen in Anspruch nehmen können, müssen Selbstständige jeden Vorgang penibel dokumentieren und belegen. Vereinfachungen gelten allenfalls für Kleinstunternehmer mit Jahresumsätzen von bis zu 22.000 Euro. Und das auch nur bei der Umsatzsteuer, oder? Nicht ganz!

Was viele Gründer und selbst erfahrene Geschäftsleute nicht wissen: Auch Freiberufler und Gewerbetreibende dürfen Steuer-Pauschalen in Anspruch nehmen. Richtig angewendet ersparen die nicht nur Arbeit. Unter bestimmten Umständen sinkt sogar die Steuerbelastung!

Bestes Beispiel sind die Durchschnittssätze bei der Umsatzsteuer:

1. Umsatzsteuer-Pauschale: Vorsteuer nach Durchschnittssätzen

Umsatzsteuerpflichtige Unternehmer dürfen die selbst gezahlte Umsatzsteuer (= Vorsteuer) mit der von Kunden eingenommenen Umsatzsteuer verrechnen. Die Höhe des Vorsteuerabzugs ergibt sich normalerweise aus den Umsatzsteuer-Anteilen in den Eingangsrechnungen und Zahlungsnachweisen von Lieferanten und Dienstleistern.

Es geht aber auch einfacher: § 23 UStG ermächtigt den Gesetzgeber, „allgemeine Durchschnittsätze“ festzusetzen. Die Bedingungen für den pauschalen Vorsteuerabzug sind in der Umsatzsteuer-Durchführungsverordnung (UStDV) geregelt. Eine Liste mit den begünstigten Branchen und den konkreten Durchschnittssätzen findet sich in der Anlage zur UStDV.

Beispiel:

- Freiberuflicher Journalist

- Umsatz: 45.000 Euro

- Betriebsausgaben: 10.000 Euro

- darauf tatsächlich gezahlte Vorsteuer: 1.800 Euro

- Branchen-Durchschnittsatz: 4,8 %

- 4,8 % von 45.000 Euro = 2.160 Euro

Unterm Strich ergibt der Vorsteuer-Abzug auf Basis des Durchschnittssatzes in diesem Fall ein finanzielles Plus von 360 Euro. Leicht verdientes Geld, oder?

|

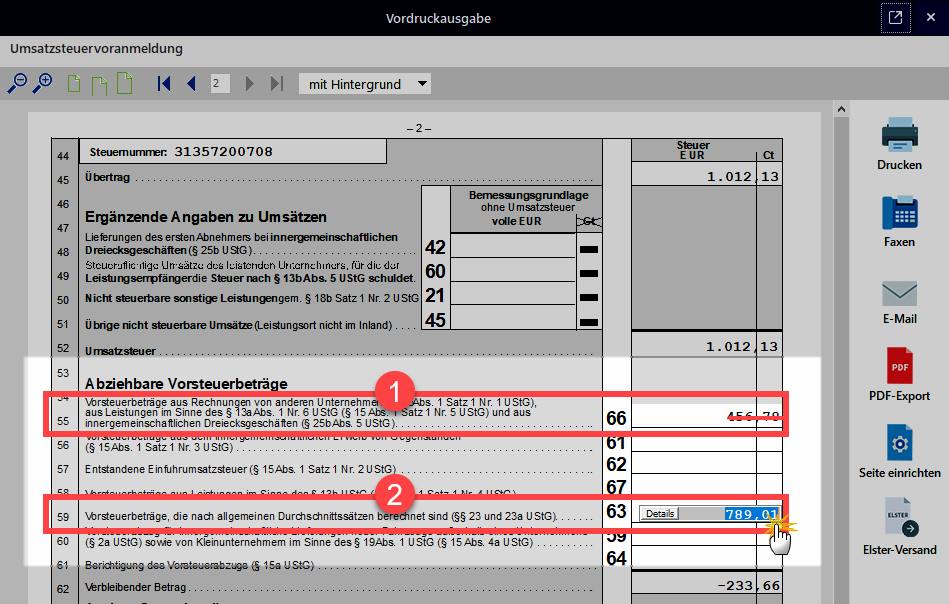

Praxistipp: Um in den Genuss der Steuerpauschale zu kommen, müssen Sie noch nicht einmal einen förmlichen Antrag stellen. Es genügt, wenn Sie bei der nächsten Umsatzsteuervoranmeldung

|

In orgaMAX sieht das zum Beispiel so aus:

Voraussetzungen für die Vorsteuer-Pauschale

In Anspruch nehmen dürfen Sie die Vorsteuer-Pauschalen Ihres Berufs- und Gewerbezweigs, wenn ...

- Sie als Freiberufler oder als Gewerbetreibender nicht buchführungspflichtig sind und keine Bilanzen aufstellen müssen,

- Ihre Umsätze in einer der Branchen erzielen, die in der Anlage zur UStDV aufgezählt werden und

- Ihr Vorjahres-Umsatz nicht höher als 61.356 Euro war.

Die Berechnung der Vorsteuer nach Durchschnittssätzen gilt dabei immer für ein ganzes Kalenderjahr. Ein unterjähriger Wechsel des Berechnungsverfahrens ist nicht zulässig.

Legaler Mitnahmeeffekt

Wichtig: Die amtlichen Durchschnittssätze müssen zu einer Steuer führen, „die nicht wesentlich von dem Betrag abweicht, der sich nach diesem Gesetz ohne Anwendung der Durchschnittssätze ergeben würde.“ Diese Bedingung gilt jedoch für die betroffenen Branchen insgesamt – nicht für ein einzelnes Unternehmen!

Mit anderen Worten:

- Die Berechnung der Vorsteuer nach Durchschnittssätzen darf im Einzelfall durchaus zu einem Abzugsbetrag führen, der deutlich höher ist als die tatsächlich gezahlte Vorsteuer!

- Mehr noch: Das Finanzamt muss den höheren Vorsteuerabzug selbst dann anerkennen, wenn Sie im laufenden Jahr normale Umsatzsteuervoranmeldungen mit geringeren Vorsteuerbeträgen abgegeben haben.

Liegen die Voraussetzungen vor, kann der Vorsteuerabzug nach Durchschnittssätzen sogar nachträglich bis zur „Unanfechtbarkeit der Steuerfestsetzung“ beantragt werden!

| Bitte beachten Sie: Wann genau die Vorsteuer-Pauschale für Sie vorteilhaft ist und was Sie sonst noch berücksichtigen sollten, besprechen Sie am besten mit Ihrem Steuerberater. |

Vorsteuer-Pauschale: Begünstigte Branchen

Die Aufzählung der Berufs- und Gewerbezweige ist in insgesamt fünf Abschnitte untergliedert:

- zum Handwerk zählen unter anderem Bäcker (5,4 % des Umsatzes), Bau- und Möbeltischler (9,0 %), Drucker (6,4 %), Klempner (8,4 %) oder auch Zimmerer (8,1 %),

- im Bereich Einzelhandel werden beispielsweise Blumenhändler (5,7 %), Reformhäuser (8,5 %) und Zweirad-Händler (12,2 %) genannt,

- als Sonstige Gewerbebetriebe gelten unter anderem Eisdielen (5,8 %), Taxifahrer (6,0 %) und Wäschereien (6,5 %) und

- unter Freie Berufe finden sich beispielsweise Bildhauer (7,0 %), Grafiker und Kunstmaler (5,2 %) und Journalisten (4,8 %).

Hinzu kommt: Bestimmte Branchen (darunter Architekten, Rechtsanwälte, Notare und Patentanwälte, aber auch Schornsteinfeger) dürfen bestimmte Vorsteuer-Zahlungen (z. B. im Zusammenhang mit Grundstücken und Gebäuden) zusätzlich zur Vorsteuer nach Durchschnittssätzen geltend machen.

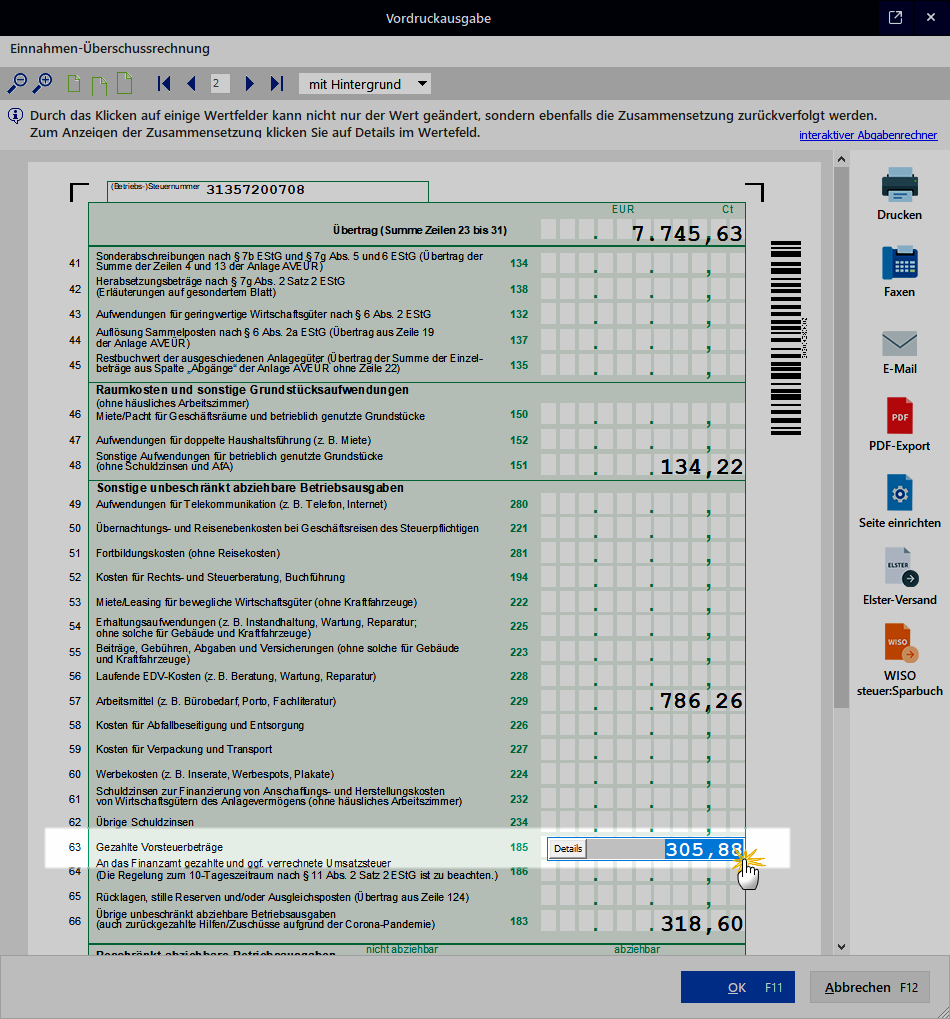

Nicht vergessen: Vorsteuerbetrag in der EÜR anpassen!

Bitte beachten Sie: Wenn Sie die Vorsteuer in Ihren Voranmeldungen und der Jahressteuererklärung eigenhändig auf Basis von Durchschnittssätzen berechnen, müssen Sie auch Ihre Einnahmen-Überschussrechnung entsprechend anpassen.

Denn die Umsatzsteuer-Zahllast bzw. Erstattungen durch das Finanzamt gelten im Rahmen der Gewinnermittlung ja als Betriebsausgaben bzw. -einnahmen. Das passende EÜR-Eingabefeld für die „Gezahlten Vorsteuerbeträge“ finden Sie auf Seite 2 des EÜR-Formulars (in Zeile 63). In orgaMAX sieht das so aus:

Apropos EÜR: Neben diesen Pauschalen gibt es noch weitere Möglichkeiten, sich das Leben zu erleichtern – Steuer-Flatrates können besonders für Selbstständige eine interessante Option sein. Durch pauschale Betriebsausgaben lassen sich viele Nachweise und Belege sparen, während die Steuerlast gleichzeitig optimiert wird.

2. EÜR-Alternative: Pauschaler Betriebsausgaben-Abzug

Immer wenn es um Bürokratie-Abbau zwecks Förderung der Selbstständigkeit geht, kommt die Idee einer Betriebsausgaben-Pauschale auf den Tisch. In Österreich gibt es die sogenannte Basispauschalierung schon lange. Dort darf ein großer Teil der Selbstständigen und Gewerbetreibenden 12 % ihres (Netto-) Umsatzes pauschal als Betriebsausgabe ansetzen.

Das erspart das mühsame Sammeln, Buchen und Archivieren von Eingangsrechnungen. Für die Gewinnermittlung reicht im Prinzip ...

- eine Aufstellung aller Ausgangsrechnungen,

- die Addition der erzielten Umsätze und

- die rechnerische Ermittlung des fiktiven prozentualen Betriebsausgaben-Abzugs.

In Deutschland gibt es diese Vereinfachung ebenfalls. Allerdings gilt sie hierzulande bislang nur für ganz wenige Berufsgruppen. So dürfen ...

- hauptberufliche Journalisten und Schriftsteller pauschal 30 Prozent ihrer Betriebseinnahmen als Betriebsausgaben ansetzen (höchstens 2.455 Euro pro Jahr).

- nebenberufliche Lehrkräfte, Prüfer, Wissenschaftler, Künstler, Schriftsteller und Redner 25 Prozent ihrer Einnahmen pauschal als Betriebsausgaben geltend machen (höchstens jedoch 614 Euro pro Jahr).

- Hebammen 25 % ihrer Einnahmen als Betriebsausgaben-Pauschale abziehen (höchstens jedoch 1.535 Euro pro Jahr),

- Tagesmütter und -väter (= „Tagespflegepersonen“) pro ganztags betreutem Kind pauschal 300 Euro als Betriebsausgabe.

Wichtig: Wird ein Kind weniger als 40 Stunden pro Woche betreut, muss die Pauschale anteilig auf die tatsächliche Stundenzahl umgerechnet werden (z. B. 30 Stunden: 225 Euro; 20 Stunden: 150 Euro).

Geregelt sind die prozentualen Pauschalen in den Hinweisen zu § 18 EStG (H18.2). Die Einzelheiten zur „Ertragsteuerlichen Behandlung der Kindertagespflege“ gehen aus einem BMF-Schreiben vom November 2016 hervor.

In jedem Fall gilt: Wer will, darf alternativ die tatsächlichen Kosten ansetzen. Das ist immer dann vorteilhaft, wenn die Kosten (deutlich) höher sind als die Ausgabenpauschale. In dem Fall müssen dann aber wieder Belege gesammelt und aufbewahrt werden. Außerdem ist eine klassische EÜR erforderlich.

| Zusatztipp: Hauptberufliche Arbeitnehmer, die nebenher selbstständig sind und dabei nicht mehr als 410 Euro Gewinn pro Jahr (= Einnahmenüberschuss: Einnahmen minus Ausgaben!) erzielen, müssen auf ihre Nebentätigkeit gar keine Steuern zahlen. Der sogenannte Härteausgleich ist in § 46 Abs. 3 EStG geregelt. Die Einzelheiten besprechen Sie auch hier am besten mit Ihrem Steuerberater. |

3. Komplett Steuerfrei: Übungsleiter- und Ehrenamtspauschalen

Einen Steuer-Nulltarif gibt es schließlich noch im Bereich der Ehrenamts- und Freiwilligenarbeit. Auch wenn das wenig bekannt ist: Die Übungsleiter- und Ehrenamtspauschalen dürfen durchaus von Selbstständigen in Anspruch genommen werden. Voraussetzung: Die entsprechende Tätigkeit wird im Nebenberuf ausgeübt und unterscheidet sich von der hauptberuflichen Tätigkeit.

Übungsleiterpauschale

Die in § 3 Nr. 26 EStG geregelte steuerfreie Übungsleiterpauschale von bis zu 3.000 Euro pro Jahr gilt für Einnahmen aus nebenberuflichen ...

- Tätigkeiten als Übungsleiter, Ausbilder, Erzieher, Betreuer und vergleichbare nebenberufliche Tätigkeiten,

- künstlerischen Tätigkeiten sowie der

- nebenberuflichen Pflege alter, kranker Menschen oder Menschen mit Behinderungen.

Ehrenamtspauschale

Die in § 3 Nr. 26a EStG geregelte steuerfreie Ehrenamtspauschale von bis zu 840 Euro pro Jahr gilt für Einnahmen aus nebenberuflichen Tätigkeiten im Auftrag einer juristischen Person des öffentlichen Rechts (z. B. Schule, Volkshochschule) oder einer gemeinnützigen, mildtätigen oder kirchlichen Einrichtung (z. B. Religionsgemeinschaft, Sport- oder Kulturverein).

Oft werden mit dieser Pauschale Vorstandstätigkeiten in Vereinen und anderen gemeinnützigen Einrichtungen abgegolten. Anders als bei der Übungsleiterpauschale kommt es bei der Ehrenamtspauschale jedoch nicht auf die Art der ausgeübten Tätigkeit an.

Bitte beachten Sie:

- Ein Steuerpflichtiger hat Anspruch auf beide steuerfreie Pauschalen. Sie dürfen grundsätzlich sogar von demselben Auftraggeber gezahlt werden. Verschiedene Aufwandsentschädigungen dürfen jedoch nicht für dieselbe Tätigkeit gezahlt werden.

- Die Steuerfreiheit gilt bei beiden Pauschalen nicht nur für die Einkommensteuer, sondern auch für die Umsatzsteuer.

- Bei der Berechnung von Sozialversicherungsbeiträgen werden die pauschalen nebenberuflichen Einkünfte ebenfalls nicht als Einkommen gewertet.

LektüretippsWeiterführende Informationen zu Rechts- und Steuerthemen finden Sie im orgaMAX-Blog und im Newsletter-Archiv:

|