Bis einschließlich 2022 konnten Selbstständige diverser Berufe sowie Unternehmen verschiedener Branchen sich das Sichten von Belegen und Rechnungen für die Umsatzsteuer sparen: sie konnten bei der Umsatzsteuererklärung oder der Umsatzsteuer-Voranmeldung branchentypische Durchschnittssätze zur Vorsteuer-Erstattung nutzen. Damit ist es seit Jahresbeginn 2023 vorbei.

Ab 2023: Vorsteuer nur nach Beleg und Buchung

Vorsteuer nennt man die an andere Unternehmen bezahlten Umsatzsteuer-Beträge. Umsatzsteuerpflichtige Unternehmen und Selbstständige können sich ihre Vorsteuer vom Finanzamt erstatten lassen oder mit der eigenen Umsatzsteuer-Zahllast verrechnen.

Dabei gelten für die so beanspruchten Vorsteuererstattungen klare Voraussetzungen. Entscheidend sind – jedenfalls seit Jahresbeginn – nachweisbare Vorsteuerbeträge. Die Umsatzsteuer, die durch ein anderes Unternehmen berechnet wurde, muss durch ordnungsgemäße Belege nachweisbar sein.

- Bei fehlerhaften Quittungen und Rechnungen ohne die vorgeschriebenen Angaben geht der Anspruch auf Vorsteuererstattung verloren. Findet ein Betriebsprüfer solche Belege, kommt es schnell zur Rückforderung bereits geleisteter Vorsteuererstattungen durch das Finanzamt.

- Mit Eigenbelegen, etwa als Ersatz für eine verlorene Quittung, lassen sich zwar Betriebsausgaben buchen. Vorsteuer darf damit aber nicht geltend gemacht werden.

Bis einschließlich 2022 konnten dagegen viele Unternehmen und Selbstständige sich Vorsteuer-Beträge in Form einer Pauschale erstatten lassen, unabhängig davon, wie viel Umsatzsteuer sie tatsächlich bezahlt hatten. Wer die Umsatzsteuererklärung für 2022 oder frühere Jahre noch vor sich hat und die Voraussetzungen erfüllt, kann diese Möglichkeit noch einmal nutzen.

Bis einschließlich 2022 möglich: Allgemeine Durchschnittssätze bei der Umsatzsteuer

Bis zum 31. Dezember 2022 gestattete der inzwischen aufgehobene § 23 Umsatzsteuergesetz a. F. Selbstständigen und Unternehmen bestimmter Branchen, sich Vorsteuer pauschal in branchentypischer Höhe erstatten zu lassen. Die dafür maßgeblichen Prozentsätze vom Umsatz wurden, nach Branchen gegliedert, als „Allgemeine Durchschnittssätze“ in einer Anlage zur Umsatzsteuerdurchführungsverordnung a. F. angefügt.

Wer die Pauschalen nutzte, brauchte die tatsächlich bezahlten und vereinnahmten Umsatzsteueranteile aus den Rechnungen und Belegen des betreffenden Zeitraums nicht zu erfassen und zu addieren. Allerdings durfte dafür …

- der Umsatz im vorangegangen Kalenderjahr nicht mehr als 356 Euro betragen haben (§ 69 Abs. 3 UStDV a. F.) und

- das betreffende Unternehmen bzw. der Selbstständige nicht buchführungs- und bilanzpflichtig sein.

Außerdem war der pauschale Vorsteuerabzug nur für bestimmte Tätigkeiten möglich. Die Liste ist vielfältig, umfasst jedoch längst nicht alle Branchen. Möglich waren pauschale Vorsteuer-Sätze unter anderem für Handwerks- und Gewerbeberufe wie Bäcker, Tischler, Drucker oder Elektroinstallateure, für freie Berufe wie etwa Anwälte, Unternehmensberater, Architekten, Journalisten und Grafiker, für Dienstleister etwa im Bereich Gebäudereinigung oder Kfz-Reparaturen und für diverse Einzelhandelsunternehmen wie Blumenläden oder Fahrradhändler, außerdem für Gastwirte. Je nach Branche betrug der pauschale Vorsteuerabzug zwischen 1,5 und 12,5 Prozent.

Pauschalsätze noch einmal nutzen? Durchrechnen lohnt sich

Selbstständige, die ihre Umsatzsteuererklärung für 2022 noch nicht abgegeben haben und zu den in der Anlage zur UStDV genannten Branchen gehören, können die Durchschnittssätze der Vorsteuer ein letztes Mal nutzen. Das ist selbst dann möglich, wenn die im Verlauf des Jahres abgegebenen Umsatzsteuervoranmeldungen alle gemäß der tatsächlichen Vorsteuerbeträge erstellt wurden.

Die Durchschnittssätze ergeben natürlich nur dann Sinn, wenn die tatsächlich veranlagte Vorsteuer im letzten Jahr unter dem in der Anlage genannten Prozentwert des Umsatzes liegt. Das wird in der Regel dann der Fall sein, wenn Sie relativ wenig betriebliche Ausgaben hatten. Es lohnt sich, beide Beträge auszurechnen und zu vergleichen. Wenn die Durchschnittswerte Ihnen eine höhere Erstattung bringen, sollten Sie diese Gelegenheit nutzen – zumal sie sich zum voraussichtlich letzten Mal bietet.

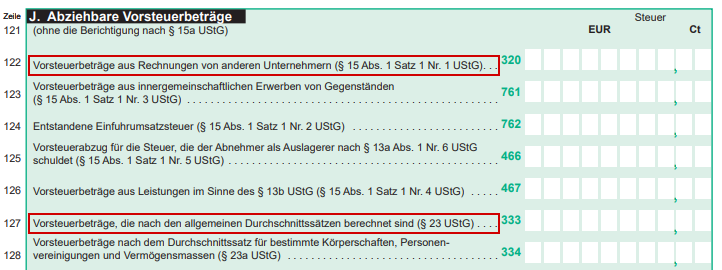

In diesem Fall brauchen Sie den Vorsteuerbetrag, den Ihre Steuer-Software oder Ihre Buchhaltung liefert, nicht in das Formular für die Umsatzsteuererklärung in Zeile 122 einzusetzen („Vorsteuerbeträge aus Rechnungen von anderen Unternehmern (§ 15 Absatz 1 Satz 1 Nummer 1 UStG)“, Feld 322). Falls er von der Software dort automatisch eingetragen wurde, können Sie ihn löschen. Stattdessen tragen Sie den für Ihre Branche in der UStDV-Anlage angegebenen Prozentsatz Ihres Jahresumsatzes in Zeile 127 ein („Vorsteuerbeträge, die nach den allgemeinen Durchschnittssätzen berechnet sind (§ 23 UStG)“, Feld 333):

Pauschaler Vorsteuersatz? Löschen Sie den Wert in Zeile 122, tragen Sie stattdessen den Umsatz-Anteil gemäß Durchschnittssätzen in Zeile 127 ein.

| Bitte beachten Sie: Falls Sie die Vorsteuer-Pauschale nutzen, müssen Sie auch den Betrag im Feld „Gezahlte Vorsteuerbeträge“ der Anlage EÜR zur Einkommensteuer entsprechend anpassen. Wie das geht, erläutert der orgaMAX-Blogbeitrag zum Thema Steuer-Flatrates. |

Für gemeinnützige Vereine und in der Land- und Forstwirtschaft bleibt es beim pauschalen Vorsteuerabzug

Während für gewinnorientierte Betriebe die Ansetzung von Pauschalen beim Vorsteuerabzug ab dem Steuerjahr 2023 Vergangenheit ist, liegt der Fall bei gemeinnützigen Körperschaften anders. Ein gemeinnütziger e. V., dessen Umsatz im Vorjahr maximal 45.000 Euro beträgt, kann sich pauschal sieben Prozent des erzielten Umsatzes als Vorsteuer erstatten lassen. Bis einschließlich 2022 lag die Umsatzgrenze bei 35.000 Euro.

Auch das gilt nur, wenn keine Buchführungs- oder Bilanzpflicht besteht. Eine gGmbH kann die pauschale Vorsteuer deshalb nicht ansetzen.

Die Entscheidung zum Vorsteuerabzug nach Durchschnittssätzen gilt für mindestens fünf Jahre. Die Gesetzesgrundlage ist § 23a UStG.

Auch bei Betrieben der Landwirtschaft und Forstwirtschaft gelten grundsätzlich weiterhin Durchschnittssätze bei der Umsatzsteuer. Das legt § 24 UStG fest.

LektüretippsNoch mehr Tipps und Tricks für den orgaMAX-Alltag bietet unsere laufend aktualisierte Praxistipp-Sammlung:

|